L’une des choses les plus difficiles en économie est de trouver le “point Pareto optimal”—c’est-à-dire, le point d’équilibre où il est impossible d’améliorer la situation de quelqu’un sans détériorer celle de quelqu’un d’autre. C’est ce que nous allons essayer de faire dans cet article.

Après avoir calculé votre patrimoine, il est temps d’analyser les données obtenues et de mettre en œuvre les actions nécessaires pour atteindre l’objectif souhaité. Ayant obtenu les trois grandeurs différentes (NW, NFW, NRA), explorons leur signification économique.

Quel pourcentage d’actifs réels devrais-je avoir dans mon patrimoine ?

La part réelle de votre patrimoine ne devrait jamais dépasser 30% ou au maximum 50% de la valeur totale de votre richesse. Bien entendu, ce pourcentage varie en fonction de votre âge et de la phase de vie dans laquelle vous vous trouvez. En Italie, pour de nombreuses raisons, les gens adorent l’immobilier, il est donc probable que la composante réelle de votre patrimoine dépasse ces pourcentages. Il est peut-être temps de réfléchir à certaines actions à entreprendre afin de réduire la proportion d’actifs réels à une taille optimale.

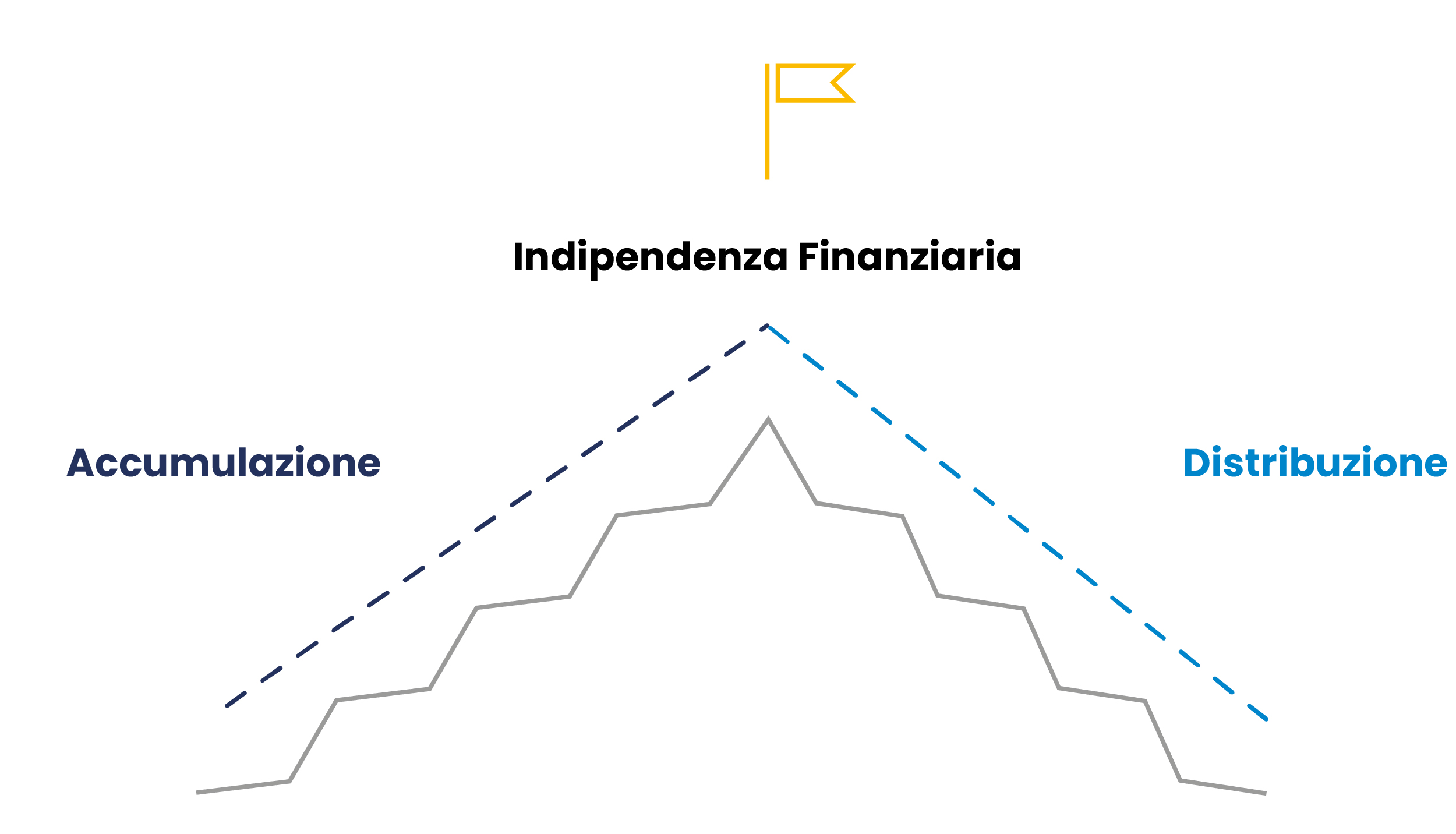

Avant de continuer, vous devez vous demander : à quelle phase de votre parcours êtes-vous pour savoir quel pourrait être votre équilibre optimal.

La phase d’accumulation et de distribution.

Si vous êtes dans la phase initiale, appelée phase d’accumulation, l’objectif est de maximiser votre patrimoine financier net (NFW). Vous devez faire croître rapidement votre capital afin qu’il puisse générer le revenu nécessaire pour atteindre l’indépendance financière. Les instruments financiers les plus appropriés sont ceux avec l’intérêt composé, en particulier les ETF actions à accumulation.

En revanche, si vous êtes dans la seconde phase, appelée phase de distribution, la part réelle de votre patrimoine sert principalement de protection contre l’inflation. Pendant cette phase, la priorité sera de protéger le capital accumulé de la volatilité du marché.

Les résultats des trois indicateurs, NW, NFW et NRA, doivent être affichés sur une feuille Excel et surveillés régulièrement. La partie financière doit être surveillée mensuellement ou trimestriellement, tandis que la partie réelle doit être révisée semestriellement ou annuellement. Naturellement, les soldes peuvent être positifs ou négatifs. Dans ce dernier cas, il n’y a pas de temps à perdre et vous devez intervenir immédiatement pour revenir à une situation équilibrée.

Suivez les indices pour trouver votre équilibre

En résumé, je vous recommande de calculer les principaux indicateurs patrimoniaux et financiers. Voici ceux que j’utilise dans mes rapports personnels et que je surveille constamment :

- Ratio d’endettement / Patrimoine, ne devrait pas dépasser 50%, sinon votre “levier financier” est trop “poussé” et pourrait devenir insoutenable en cas d’événements imprévus ;

- Pourcentage d’actifs réels, devrait être entre 30% et 50%. Trop d’actifs réels risquent de rendre votre patrimoine excessivement “rigide” ;

- Pourcentage d’actifs financiers, idéalement entre 50% et 70% du total de votre patrimoine ;

- Pourcentage de liquidités / NFW, vous devez avoir 10% en liquidités, pour rééquilibrer le portefeuille, réduire la volatilité et saisir les opportunités d’investissement.

En conclusion, comprendre et équilibrer les différentes dimensions de la richesse est crucial pour une gestion financière efficace et un avenir financier sécurisé. Maintenir un équilibre optimal entre les actifs financiers et réels est crucial à chaque étape de la vie.

Pendant la phase d’accumulation, il est important de se concentrer sur la croissance du patrimoine financier net (NFW), en utilisant des instruments financiers tels que les ETF actions pour maximiser le revenu et accélérer le chemin vers l’indépendance financière.

En revanche, dans la phase de distribution, la protection du capital accumulé devient une priorité, avec une attention accrue aux actifs réels comme moyen de défense contre l’inflation et la volatilité du marché.

Surveiller régulièrement les indicateurs patrimoniaux et financiers est essentiel pour adapter votre stratégie financière aux conditions économiques et de vie changeantes. Suivre des conseils pratiques basés sur ces indicateurs vous aidera à maintenir un équilibre optimal et à maximiser votre richesse à long terme.

L’objectif est de trouver un équilibre entre les actifs réels et financiers

Cet équilibre est dynamique car il varie en fonction de la phase dans laquelle vous vous trouvez (accumulation ou distribution) et des objectifs que vous souhaitez atteindre (moyen ou long terme).

Dans le prochain article, nous ajouterons la composante de revenu à notre modèle. N’oubliez pas que le revenu est le levier le plus puissant dont vous disposez.

On avance !